602 950 001

602 950 001

Napište nám

ZDARMA propojení na hypotečního specialistu

Propojení se specialistou

reprezentativní příklad

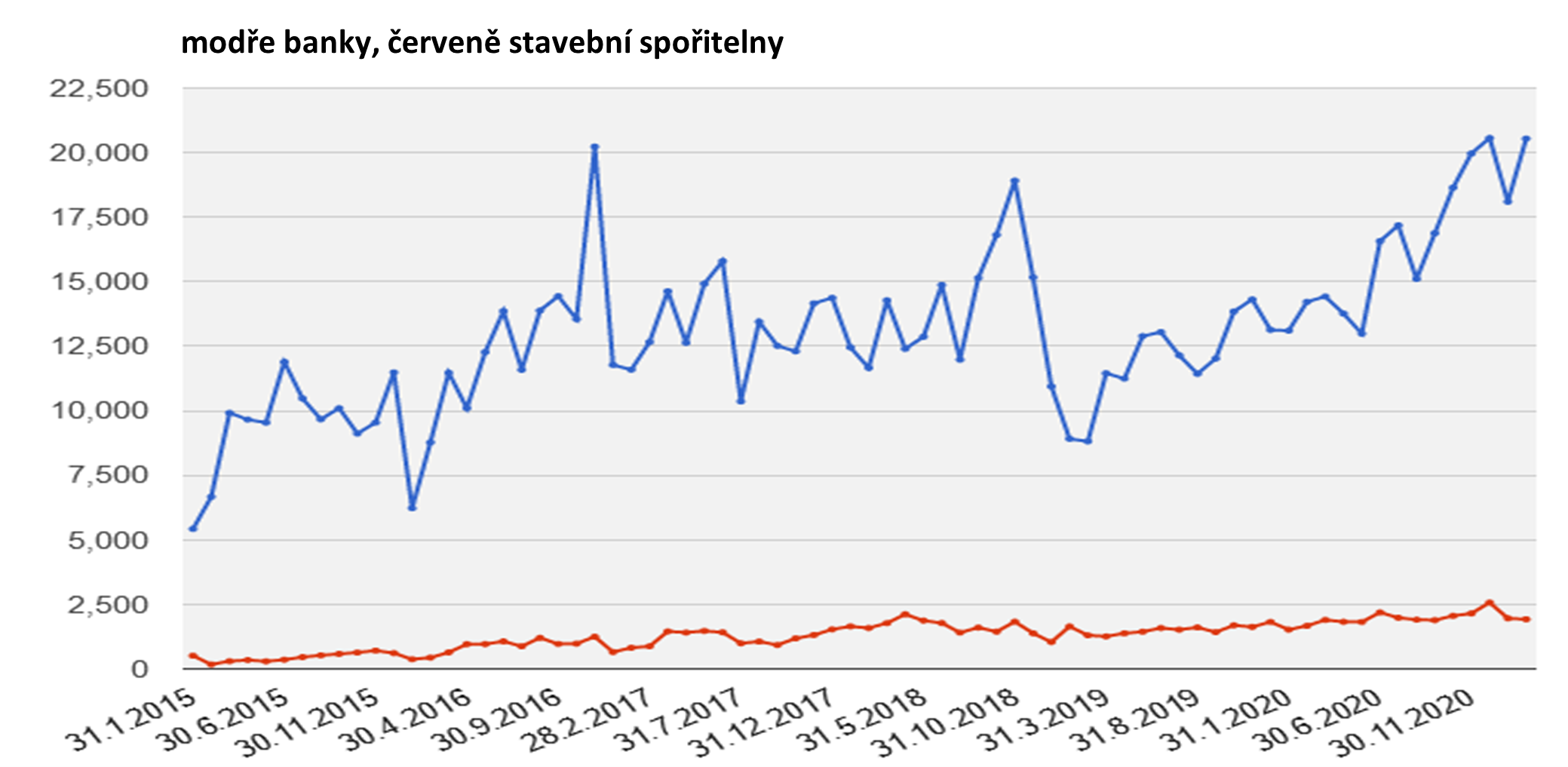

Po z hlediska úvěrů na bydlení produkčně silném závěru loňského roku přichází velmi pravděpodobně rekordní první čtvrtletí za celou dobu statistického měření těchto produktů ze strany ČNB. Únorový výsledek byl totiž dle objemu prostředků historicky nejsilnějším měsícem vůbec.

Celkově bylo nových hypotečních úvěrů poskytnutých bankami a stavebními spořitelnami realizováno co do objemu na 22,5 mld. Kč. To je ještě o 2,4 mld. Kč více než v lednu a meziročně dokonce o 6,6 mld. Kč, procentuálně tedy o těžko uvěřitelný nárůst ve výši 41,5 %.

Zdroj: ČNB a ČBA

Děje se tak navzdory neustále sílícímu tlaku na růst cen nemovitostí, který v loňském roce dosáhl opět dvouciferných hodnot.

Aby těch rekordů nebylo málo, průměrná hypotéka poprvé překonala hranici 3 mil. Kč. Dá se tak svým způsobem říct, že růst cen a zájem o nemovitosti jsou sebenaplňujícím se proroctvím, kdy neutuchající poptávka žene ceny stále výše, což láká další zájemce, kteří nadále zvyšují již tak vysokou poptávku. Ostatně oproti roku 2015 ceny fakticky vzrostly na dvojnásobek a tempo růstu zatím rozhodně nepolevuje.

Novým fenoménem zhruba posledního půl roku je pak také refinancování, které dosáhlo v únoru dosud nevídané výše 7 mld. Kč. To je takřka trojnásobek dosavadních průměrných hodnot. Refinancované úvěry tak tvoří prakticky čtvrtinu celého objemu únorových úvěrů.

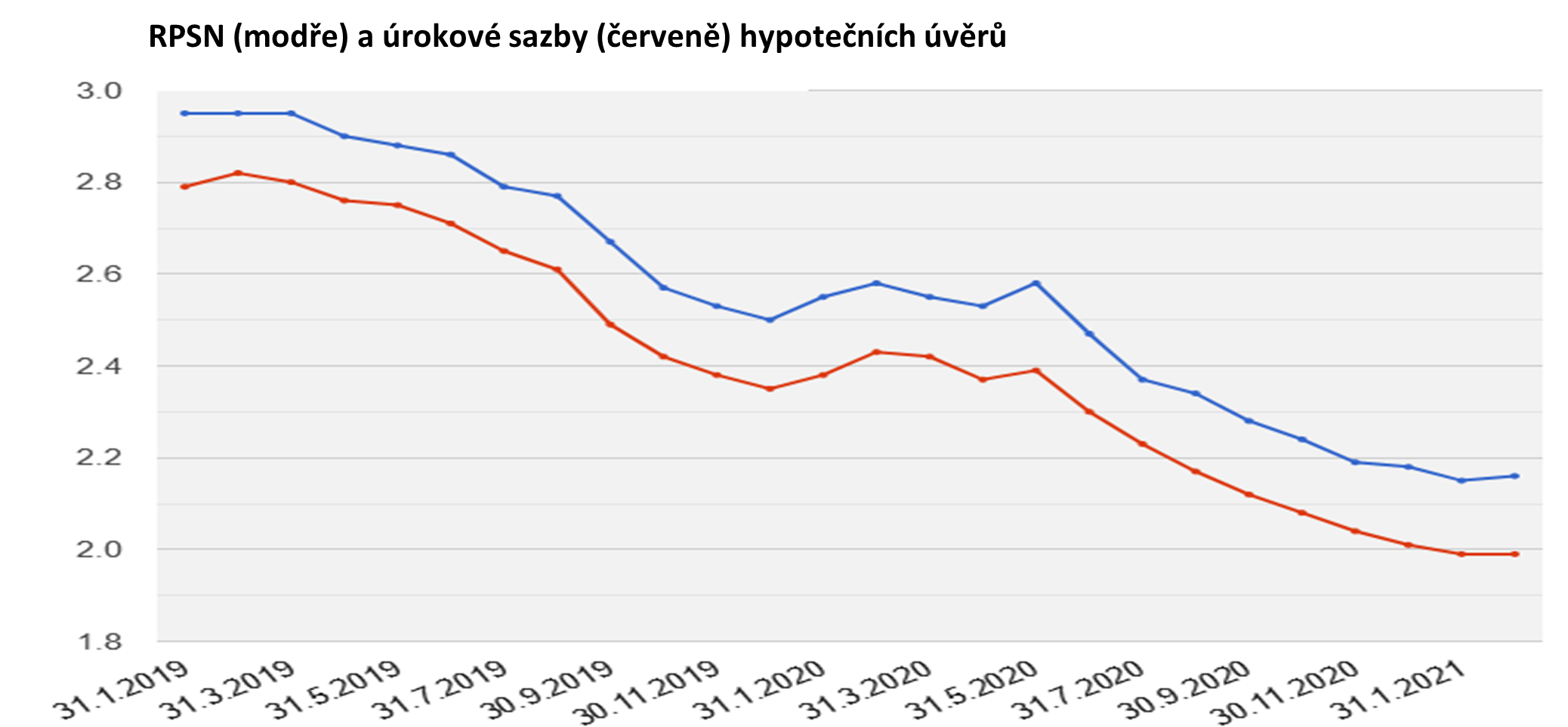

Klíčovým faktorem jsou stále „levné“ peníze, respektive sazby držící se v průměru okolo 2 % p.a. Trend poklesu se již sice zastavil, když v měsíci únoru po řadě měsíců průměrná sazba neklesla, ale nepatrně vzrostla. Stále se však jedná o historicky velmi nízké hodnoty. Statistická čísla mají za faktickou dobou vyjednávání a sjednávání finálních podmínek úvěru cca 4 – 6 týdnů skluz. Rekordní objemy úvěrů tak budou pravděpodobně pokračovat i v nejbližších měsících.

Zdroj: ČNB a ČBA

Lze ale očekávat, že pohyb sazeb již bude pokračovat pouze směrem nahoru. Ostatně v průběhu března přistoupila ke zvýšení úrokových sazeb u úvěrů na bydlení většina tuzemských finančních domů. V porovnání se situací před rokem jsou však sazby nadále výrazně níže. Tohoto stavu se pak samozřejmě snaží využít co nejvíce potenciálních zájemců, což dále přiživuje poptávku po nových úvěrech nebo refinancování těch stávajících.

Oproti předchozím letům je tu dále jeden nový faktor, který byl doposud spíše upozaďován – inflace. Její míra sice zejména kvůli dopadům lockdownu v současnosti klesla až na úroveň 2,3 %. Jakmile ale dojde k opětovnému otevření ekonomiky, pěkná řádka ze stamiliard vkladů nahromaděných na běžných účtech za poslední rok se pravděpodobně rozpustí ve spotřebě. Zda je to však scénář již pro tento rok je bohužel stále ve hvězdách.

Autor: Vojtěch Hebnar