725 369 045

725 369 045

Napište nám

ZDARMA propojení na hypotečního specialistu

Propojení se specialistou

reprezentativní příklad

V měsíci březnu vzrostl meziměsíčně objem sjednaných hypoték o více než polovinu, když banky rozpůjčovaly 12,6 miliardy korun, respektive 10,3 miliardy na nové úvěry. Nárůst se projevil i na samotném počtu hypoték, kterých bylo u nových úvěrů 3,5 tisíce oproti 2,3 tisíce v únoru. Refinancována pak byla tisícovka hypoték v objemu 2,4 miliardy korun.

Úroková sazba u reálně nově poskytnutých úvěrů opět mírně klesla, když v březnu činila 5,86 %. Jedná se o nejnižší hodnotu za posledního půl roku. Podle vývoje sazeb na mezibankovním trhu by pak nemuselo jít o pokles poslední, i když i v příštích měsících by měl být jako doposavad velmi pozvolný.

Nadále se pak potvrzuje, že opravdu sjednané úrokové sazby jsou o něco příznivější než sazby nabídkové, které se běžně vyskytují v cenících a sazebnících bank v rozmezí 6 až 7 %.

Mírně roste i průměrná výše hypotéky, která se s hodnotou 2,95 milionu korun dostává na dohled tří milionové hranici. Do maxima z listopadu 2021 však stále zbývá více než půl milionu korun. Při stávající průměrné hypotéce a délce splatnosti 30 let pak každý 1 procentní bod úroku znamená 1,5 tisíce korun měsíčně navíc[1].

Trend opětovného oživení zájmu potvrzuje i společný průzkum České bankovní asociace a výzkumné agentury Ipsos. Dle něj hned pětina Čechů v příštích několika letech plánuje sjednání hypotéky, což je meziročně o třetinu více lidí.

V České republice převládá vlastnická forma bydlení. 37 % lidí má dům a 28 % byt, ostatní žijí v pronájmu. Nejčastějším způsobem, jak si nemovitost pořídit, je hypotéka (32 %), dále vlastní úspory (24 %) a stavební spoření (15 %). Naopak u vybavení domácnosti nebo rekonstrukce drtivě převažují jako zdroj financování vlastní úspory (73 %, respektive 53 %).

21 % lidí hypotéku plánuje. Jejich rozhodnutí o načasování aktuálně ovlivňují vývoj inflace a životních nákladů (54 %), čekání na pokles cen nemovitostí (35 %) nebo úrokových sazeb (31 %). Ostatně právě výše úrokových sazeb je nyní klíčovým parametrem, podle kterého si lidé volí poskytovatele hypotéky. Určujícím je pro 46 % dotazovaných.

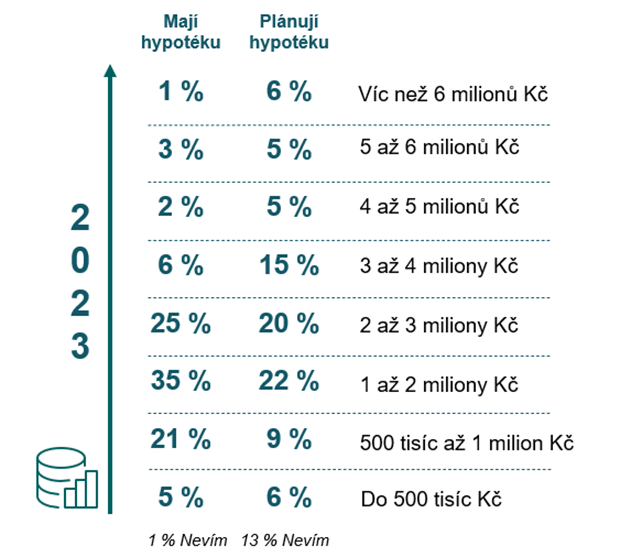

Zajímavé je také srovnání výše hypotéky, kdy očekávání odrážejí dnešní realitu vyšších cen nemovitostí, kdy v 31 % odpovědí bude výše sjednaného úvěru nad dnešní průměrnou hodnotou hypotéky.

Zdroj: ČBA

Nejčastěji Češi plánují čerpat hypotéku do 3 milionů korun. Více než polovina z těch, kteří hypotéku plánují, dofinancuje koupi nemovitosti částkou do 600 tisíc korun, což je dvojnásobek toho, co nejčastěji vydávali ti, kteří již hypotéku mají. Každý desátý pak dofinancuje zhruba 0,8 – 1,0 milionem korun. Na dofinancování použijí Češi, kteří plánují hypotéku, především své úspory (44 %), pětina bude spolufinancovat hypotéku s partnerem nebo partnerkou, 19 % využije úspory ze stavebního spoření a 17 % si chybějící peníze půjčí od rodiny.

Co se podmínek fixace úvěru týká, čeká vyjednávání s bankami v příštích dvou letech 30 % lidí. Hned 88 % z nich očekává výrazný nárůst úrokových sazeb v rozmezí od 4 do 5 %. V loňském roce pak refixovalo 17 % lidí, kdy se 69 % z nich s novými úrokovými sazbami a splátkami vypořádalo stejně dobré jako předtím. Možnost předčasného splacení plánuje v následujících letech využít 28 % lidí[2].

Autor: Vojtěch Hebnar