721 078 599

721 078 599

Napište nám

ZDARMA propojení na hypotečního specialistu

Propojení se specialistou

reprezentativní příklad

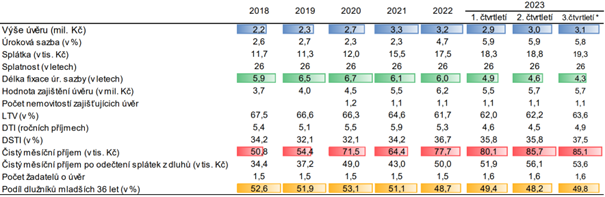

Bankovní rada ČNB se na svém středečním zasedání věnovala finanční stabilitě, zejména zprávě z této oblasti za letošní třetí čtvrtletí. Po jejím vyhodnocení následně přistoupila k deaktivaci druhého z úvěrových ukazatelů zaměřeného na zadlužení žadatele o úvěr ve vztahu k jeho příjmu, a to DTI.

Děje se tak půl roku po té, co byl vypnut první z ukazatelů, DSTI. Od července již banky nemusely povinně stanovovat maximální výši poměru měsíční splátky dluhu vůči čistému měsíčnímu příjmu žadatele na úrovni 45 %, respektive 50 % u lidí mladších 36 let. Dle statistik ČNB sice následně vzrostl podíl úvěrů s DSTI nad 45 %, nejde však o růst, který by měl potenciál stát se systémově rizikovým.

Od ledna příštího roku mohou banky podobně přistupovat i k ukazateli DTI. Ten sleduje poměr celkového zadlužení žadatele o úvěr a jeho čistého ročního příjmu. Maximální limit byl stanoven na 9,5 násobek, respektive 8,5 u mladších žadatelů.

Zachován tak zůstává poslední z poměrových ukazatelů, který se problematice financování bydlení přímo věnuje, a to LTV. Ten vyjadřuje poměr mezi výší hypotečního úvěru a odhadní hodnotou nemovitosti v zástavě. Aktuálně je na limitu 80 %, pro žadatele mladší 36 let pak platí 90 %.

Z pohledu počtu i objemu sjednaných hypotečních úvěrů zůstává rok 2023 nadále ve srovnání uplynulé dekády výrazně podprůměrný. Počet uzavřených hypoték však v říjnu poprvé od loňského července překročil 5 tisíc a potvrdil mírně rostoucí trend posledních měsíců. Celý sektor tak již má své dno pravděpodobně za sebou.

Hlavní překážky z pohledu dostupnosti úvěrů na bydlení ale přetrvávají. V první řadě jde o relativně vysoké úrokové sazby. Průměr byl u sjednaných úvěrů ve třetím čtvrtletí letošního roku na úrovni 5,8 %. V očekávání budoucího poklesu sazeb se pak zkracuje délka fixace, která se letos dostala průměrně výrazně pod 5 let.

Druhým klíčovým faktorem jsou dle ČNB nadále nadhodnocené nemovitosti. Přes mírný celkový pokles v letošním roce jsou ceny bytů o desítky procent výše, než by odpovídalo modelům ČNB. I proto zůstává ukazatel LTV beze změny na stejné úrovni. Určitou zajímavostí je, že pravděpodobnost poklesu průměrných cen bytů o více než 10 % během dalších 2 let je dle analytiků národní banky pod 3 %[1].

Tabulka č. 1: Průměrné hodnoty charakteristik nových hypotečních úvěrů a žadatelů o úvěr

Zdroj: ČNB

Autor: Vojtěch Hebnar