734 831 990

734 831 990

Napište nám

ZDARMA propojení na hypotečního specialistu

Propojení se specialistou

reprezentativní příklad

Již několik let vzývaný a mnohými analytiky očekávány pokles cen rezidenčních nemovitostí se nedostavil ani v roce 2020. Nadále tak pokračuje trend vyšší dynamiky růstu cen, který se od roku 2015 pohybuje v rozmezí mezi cca 5 a 15 % meziročně. Situaci nezměnila ani opatření související se zpomalením šíření pandemie koronaviru, jako uzavření různých sektorů ekonomiky.

Pokud rok 2020 v souvislosti s oblastí rezidenčních nemovitostí, respektive jejich financováním, něco výrazně změnil, tak to jsou právě větší rozdíly ve finanční situaci mezi jednotlivými vlastníky nemovitostí či žadateli o úvěr.

Nejvíce postiženými jsou sektory služeb související s cestovním ruchem a volnočasovými aktivitami. Z hlediska finančních dopadů pak zůstal prakticky nedotčen či si mírně polepšil státní sektor, tedy úředníci, učitelé či složky záchranného systému. Výrazný „hlad“ pak po pracovní síle pak přetrvává v IT segmentu, kdy především opakované lockdowny zdůraznily a zesílily snahy o maximální digitalizaci firem i společnosti jako celku. Rovněž oživení aktivity v průmyslu je na dobré cestě a meziročně byla průmyslová produkce dokonce již v listopadu nepatrně vyšší než v roce 2019[1].

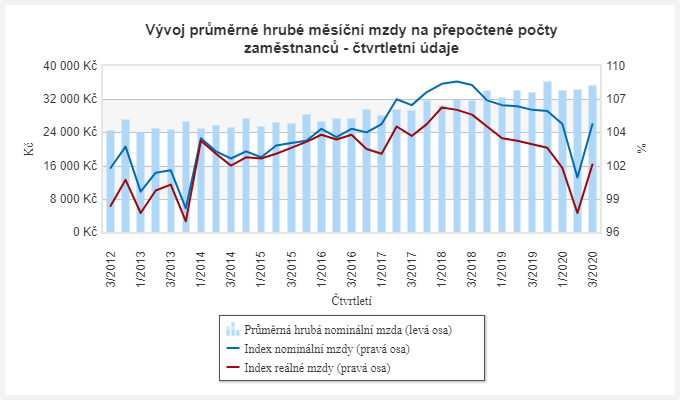

I díky některým opatřením státu v podobě úvěrových garancí a kompenzací nevzrostla raketově míra nezaměstnanosti, když sice byla v listopadu meziročně o 0,8 % vyšší, přesto zůstala těsně pod úrovní 3 %[2]. K růstu se po určitém propadu ve druhém kvartále roku 2020 vrátila průměrná hrubá měsíční mzda.

Zdroj: ČSÚ

Půlroční moratorium na úvěry pak poskytlo stovkám tisíců nejpostiženějších domácností čas najít v této krizové době řešení při případné zhoršující se finanční situaci.

Od ledna roku 2021 je tu ještě faktor změny danění práce v podobě úpravy sazeb z daně z příjmu a zrušení tzv. superhrubé mzdy, díky čemuž doputuje domácnostem z jejich hrubé mzdy na účty více peněz. Dopad tohoto opatření se zvyšuje s rostoucím příjmem.

Banky si jsou samozřejmě všech výše uvedených skutečností a trendů dobře vědomy. Proto omezily či přímo zakázaly poskytování úvěrů žadatelům, kteří podnikají či mají zdroj příjmů z pro banky problematických oblastí ekonomiky, což je především cestovní ruch, ubytování či pohostinství.

Naopak zaměstnancům ve veřejném sektoru či obecně výše příjmovým skupinám nabízí takové úvěrové podmínky, které tu roky nebyly. Centrální banka totiž kromě skokového snížení sazeb takřka na nulu přišla postupně v roce 2020 i s rozvolněním či přímo zrušením všech úvěrových ukazatelů, tedy LTV, DTI i DSTI[3]. Ve výsledku se tak nabídkové sazby u hypoték dostaly poprvé od roku 2017 pod úroveň 2 % p.a. Oficiálně také zmizela další překážka v cestě za úvěrem z posledních let, a to ukazatele zadlužení.

Banky tak sice ve výsledku nepůjčí každému, ale kdo už na úvěr dosáhne, může si půjčit více a levněji než v předchozích letech. A na zájmu o úvěry na bydlení je to vše dobře patrné, když objem poskytnutých prostředků bude za rok 2020 když už ne rekordní, tak velmi blízko dosud nejvyšším dosaženým hodnotám. To vše v roce výrazného propadu tuzemského HDP.

Větším problémem, i když nyní upozaděným tématem koronaviru, je pak to, že žádná z původních příčin, které za roztáčením cenové spirály na trhu s bydlením stojí, se během roku 2020 neodstranila či alespoň nezmírnila.

Panika vzniklá během jara na trzích jen utvrdila konzervativní investory v tom, aby místo finančních instrumentů vkládaly své prostředky nadále především do „betonu“. Efekt byl dále umocněn absencí konzervativní alternativy, kdy dluhopisy nabízí velmi nízké či dokonce záporné zhodnocení. Podobně jsou na tom spořící či termínované účty.

Čím dál výrazněji též na rezidentním trhu vystupují různé fondy a investorské skupiny, které rovnou skupují celé nemovitosti či developerské projekty.

Ve výsledku tak přibývá situací, kdy procentuálně i přes rekordní objem hypoték jejich zastoupení na developerských projektech vůči těm, kteří platí „hotově“, spíše klesá.

Situaci nevylepšuje ani inflace, která se nadále drží okolo 3 % a bohužel tak překonává zhodnocení veškerých výše uvedených konzervativních produktů. Nad tříprocentní „čárou ponoru“ se pak nachází v současnosti svou výkonností právě nemovitosti či nemovitostní fondy.

Nadále se ve větším nestaví. Ranou pro stavební firmy byly letos uzavřené hranice, které odčerpaly výraznou část zahraniční pracovní síly. U té stávající pak pokračuje tlak na růst mezd, růst cen pokračuje i u stavebních materiálů. Zpřísňuje se regulace, která klade z hlediska energetické náročnosti a technologických řešení na nové stavby čím dál vyšší nároky, čímž je prodražuje.

Problémem je nedostatek projektů v realizaci, respektive přetrvávající obtíže se stavebním řízením. Ruch okolo chystaného přepracování stavebního zákona v současnosti utichl, i poslední známá verze však byla předmětem výrazné kritiky. Stále tak trvá situace, kdy od prvního kroku k realizaci developerského projektu až po „předání klíčů“ novým majitelům může uplynout i celá dekáda.

Pokud tak nepřijde výrazný vnější ekonomický šok, levněji než nyní pravděpodobně ještě dlouho či dokonce vůbec nebude.

Autor: Vojtěch Hebnar