602 389 350

602 389 350

Napište nám

ZDARMA propojení na hypotečního specialistu

Propojení se specialistou

reprezentativní příklad

Od 1. dubna vstoupila v platnost nová regulační opatření ze strany ČNB. Ta se zaměřila především na omezení poskytování hypotečních úvěrů komerčními bankami, a to prostřednictvím snížení povolených limitů LTV na maximálně 90 %, respektive i nad 80 %, kdy v pásmu od 80 do 90 % LTV může každá banka poskytnout pouze 15 % z celkového objemu sjednaných hypoték. Reakce bank ale dle úprav tabulek nabízených úrokových sazeb nebyla tak divoká jako při první vlně zdražování loni na podzim, přesto vyšší sazby nyní dopadají na mnohem větší část žadatelů o úvěr. V pásmu nad 80 % LTV se totiž pohybuje až třetina z nich.

Ke cti ČNB slouží, že změny regulace byly poměrně dlouho dopředu avizovány. Lidé i instituce tedy získali relativně dostatečný časový prostor k tomu, aby si nové podmínky vyhodnotili a případně na ně reagovali. A k čemu dospěli? Reakce ze strany žadatelů lze nejlépe ilustrovat pomocí čísel, jež jsou více než výmluvná – v prvním čtvrtletí letošního roku se sjednaly hypotéky v celkové hodnotě 57,6 mld. Kč, což je nejvyšší objem za první čtvrtletí v historii. Jen v samotném březnu pak byly uzavřeny hypoteční úvěry za 21,13 mld. Kč, kdy se jedná o třetí nejsilnější měsíc vůbec.

Obchodní čísla za další kvartál, tedy duben, květen a červen, budou opravdovým lakmusovým papírkem pro vyhodnocení dopadů regulace. V první řadě lze očekávat pokles objemu sjednaných hypotečních úvěrů. Dále také postupný nárůst průměrné úrokové sazby u hypoték, který se zatím stále drží pod 2 %.

Za březen vystoupala průměrná úroková sazba dle Fincentra Hypoindexu na úroveň 1,95 %, což je potvrzení trendu mírně rostoucích sazeb, který lze sledovat od počátku letošního roku. Současně dochází i ke zvyšování cen nemovitostí, kdy dle dat ze serveru RealityČechy.cz bylo možné v prvním čtvrletí tohoto roku koupit průměrný byt za 2,39 mil. Kč, tedy o 280 tis. Kč dráž, než jak tomu bylo ve stejném období loni. Celkově pak průměrná domácnost i díky rostoucím sazbám vydá při koupi průměrného bytu zhruba 37 % svých čistých příjmů.

Zdroj: www.realitycechy.cz

Že aktuální hodnoty z hlediska průměrných nákladů nejsou na historických maximech dokládají následující grafy indexu dostupnosti bydlení.

Zdroj: www.realitycechy.cz

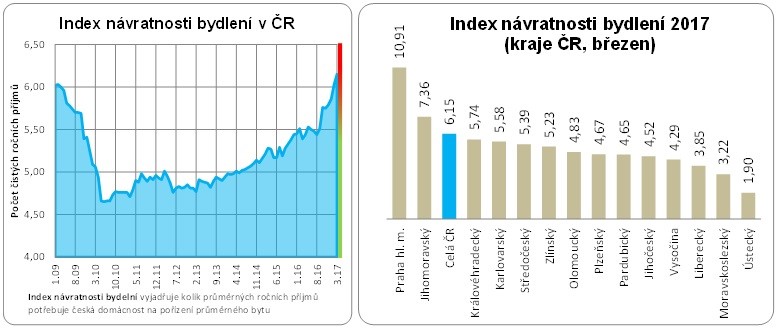

Ještě výmluvnější obrázek o situaci pak dává graf indexu návratnosti bydlení, který počítá, kolik čistých ročních příjmů by česká domácnost potřebovala na pořízení bytu o průměrné ceně.

Zdroj: www.realitycechy.cz

Z uvedených dat vyplývá, že hodnoty se velmi liší dle polohy pořizované nemovitosti. Z trendu silně vybočuje Praha a rovněž Jihomoravský kraj, naopak kraj Ústecký je dlouhodobě cenově podprůměrný.

Mnozí potenciální zájemci o vlastní bydlení nyní kvůli relativně vysokým cenám s akvizicí váhají. Zatím však nic nenaznačuje tomu, že by se trend měl obrátit. Naopak se budou nadále rozevírat nůžky mezi nabídkami pro žadatele s dostačující vlastní finanční rezervou (alespoň 20 % hodnoty nemovitosti) a těmi, kteří rezervu v adekvátní výši připravenu nemají. Projeví se zde tedy především dlouhodobé plánování a vhodný výběr včetně nastavení rezervotvorných produktů. Rada a pohled odborníka je tedy více než na místě.

Autor: Vojtěch Hebnar