602 389 350

602 389 350

Napíšte nám

BEZPLATNÉ prepojenie na hypotekárneho špecialistu

Prepojenie so špecialistom

reprezentatívny príklad

Bankovní rada národní banky na svém čtvrtečním zasedání rozhodla o zrušení druhého z limitních ukazatelů zadlužení, DSTI, a to od 1. července. Měsíční splátky dluhů finančního charakteru tak již nemusí být nižší než polovina čistého příjmu žadatele o úvěr. Speciálně zavedená dluhová omezení, kdy DTI, tedy poměr celkového zadlužení vůči násobkům čistého ročního příjmu, byl zrušen dva měsíce zpět, se tak ve výsledku nedočkala ani druhého výročí uplatňování. Jediným parametrem sledovaným ČNB zůstává LTV, a to hranice 90 %.

Ještě na začátku roku, zejména v době projednávání novelizace zákona o ČNB, kdy mělo dojít k posílení pravomocí národní banky právě skrze vyšší vymahatelnost úvěrových parametrů z roviny doporučení na zákonnou, se opakovaně mluvilo o přehřívání trhu s nemovitostmi[1].

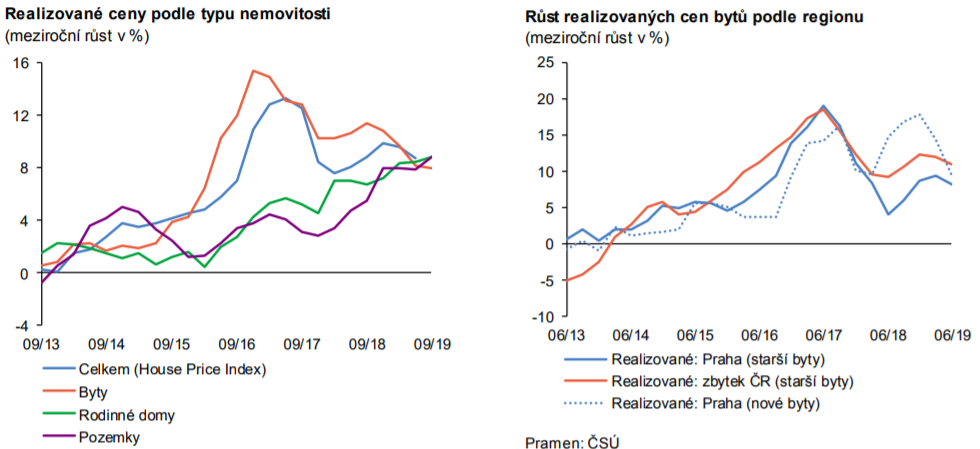

Strmý růst cen nemovitostí započal zejména v roce 2015. První reakce ČNB v podobě zavedení LTV právě na úrovni 90 % a limitací objemu poskytovaných úvěrů v jeho různých pásmech se objevila ke konci roku 2016. To mělo za následek praktický konec poskytování do té doby stále populárnějších, tzv. stoprocentních hypoték, které byly sjednávány za sazby pod 2 % i s fixací na 10 let. Tehdy postačilo mít alespoň nějaký stabilní příjem a banky zafinancovaly vše ostatní. Postupně následovala další omezení, a to ať už zpřísnění LTV nebo zavedení DTI a DSTI. Přesto se od roku 2015 ceny nemovitostí prakticky zdvojnásobily a jejich růst několikanásobně převyšující inflaci neustal dodnes.

Zdroj: cnb.cz

Růst cen nemovitostí v uspokojivé míře tak nepomohla zastavit ani opatření ČNB, která paradoxně dopadla nejtvrději na ty, kterým mají úvěry na bydlení primárně sloužit – tedy na domácnosti pořizující si byt či dům opravdu k bydlení. Běžní lidé tak kromě statisícových až milionových úspor potřebovali mít ještě i dostatečně vysoký příjem a ve výsledku nesměla být hodnota jejich celkového dluhu příliš vysoká, aby nakonec na úvěr dosáhli. Tím, že od úvěrování byli takto odstaveni normální spotřebitelé, došlo jen k urychlení nástupu trendu nájemního bydlení. Jejich místo jakožto kupujících totiž zaujali investoři. Čeští i zahraniční, jednotlivci i institucionální, spekulativní i dlouhodobí.

V situaci, kdy se na trh doslova valí vytištěné miliardy s nulovým či dokonce záporným úrokem, hledá tento kapitál jistý přístav. A první „na ráně“ jsou právě nemovitosti. O zastavení růstu cen či dokonce propadu, který mnoho spotřebitelů toužebně očekává, tak zatím nemůže být řeč. Dosavadní čísla výsledků poskytování úvěrů za duben a květen mají sice klesající trend co do jejich počtu, ovšem výše samotných úvěrů stále roste. Celkový objem se tak nijak razantně nemění.

Co ČNB nelze upřít je snaha o rychlé a razantní kroky. Snižuje úrokové sazby, rozpouští povinné kapitálové rezervy bank, ruší dříve zavedená dluhová omezení. Komerční banky jsou naopak prozatím v následování příkladu té národní poměrně zdrženlivé. Sazby sice poklesly, ovšem průměrně se stále drží nad dvěma procenty. Dluhová omezení jsou v praxi nadále uplatňována. Některé banky takřka odmítají nové žadatele o hypotéky a tyto nabízejí pouze stávajícím, ověřeným klientům. Získat hypotéku tak nadále není úplně snadné.

Zajímavým, zejména psychologickým momentem, by mohlo být opuštění i od uplatňování posledního z úvěrových ukazatelů, tedy LTV. Teoreticky je možné již od dubna získat i stoprocentní hypotéku, kdy mají banky možnost tyto poskytnout v omezeném objemu. Pokud by se situace nadále nevyvíjela dle představ ČNB, z razantnosti dosavadních kroků lze usuzovat, že by nakonec i toto prvně zavedené omezení bylo nakonec zrušeno.

Autor: Vojtěch Hebnar